.png)

![]()

【質問の要旨】

相続人の一人が遺産を受け取らない場合、相続税の基礎控除の相続人の人数に加算するか。

【ご質問内容】

相続人が3人いますが、父が亡くなり、

母が住んでいる家土地、田んぼを、長男が相続、

現金になる株などと預金を、母が相続、

妹は0円の時に、控除は3人分で良いのでしょうか、

長男は同居していませんので、どの様にしたら、一番税金がかからないのか、相続額が、7000万円以内であれば、税金はかからないのでしょうか。

![]()

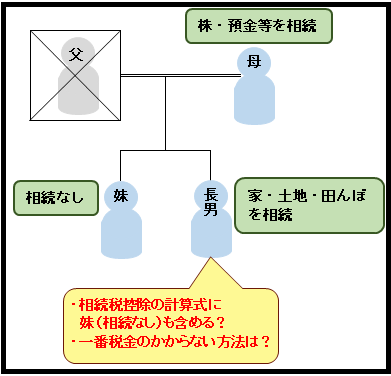

【相続税の基礎控除額の計算式】

現在、(2019年)時点の相続税の基礎控除額は、次の計算式で算定されます。

《計算式=基本3000万円+600万円×法定相続人数》

この場合の相続人数は、法定相続人(民法で定められた相続人)の数ですので、相続放棄をした人も、実際に財産を受け取らない人も人数に入ります。

※平成27年1月1日以降、相続税の基礎控除額は、《3000万円+600万円×法定相続人数》に改定されました。

【ご質問の場合には基礎控除額は4800万円】

ご質問の場合には、相続人が3人ですので、冒頭に記載した計算式により基礎控除額は4800万円になります。

そのため、もし総遺産額が7000万円程度であれば、基礎控除額を超えており、相続税を支払う必要があります。

【基礎控除額の減額に注意が必要】

なお、2015年の相続税改正で相続税の基礎控除額は大きく減額されました。

参考までに言えば、それ以前の基礎控除額は次の式で算定されていました。

《計算式=基本5000万円+1000万円×法定相続人数》

そのため、亡くなられたのが平成26年12月31日までの間か、平成27年1月1日以降かによって、税額が大きく異なってきますので、ご注意ください

【小規模宅地の特例はあるが、同居していない長男には使えない】

遺産である建物の敷地については、相続税制上の小規模宅地の特例を利用すると、物件価額の80%を減額できるため、相続税が大幅に減税される可能性があります。

ただし、この特例を利用できるのは、配偶者(今回の質問では母)又は被相続人と同居していた者が相続する場合です。

同居していない長男が相続すると、この控除は利用できず、長男に多額の相続税が課されてしまいます。

【相続開始後に相続税額を少なくする方法】

ご質問のようなケースで、相続税額を少なくしようと思えば、今回の遺産分割では、自宅を母が相続し、その家に長男が同居した上で、今後、発生するであろう母の相続が発生のときに、同居している長男が自宅を相続して小規模宅地の特例を利用するという方法が考えられます。

父の配偶者である母については、相続額が遺産の2分の1(ただし、1億6000万円以下の場合)までなら、配偶者控除の特例の適用を受けることにより、相続税の支払いが不要になるため、この制度を利用して今回の相続税を減税できます。

その上で、母の死亡に伴う相続の際には、母と同居する長男が上記に記載した小規模宅地の特例を利用すれば、相続税を大幅に抑えることができるということです。

【どちらにせよ、税理士の先生に相談を】

ただ、いずれにせよ、遺産の額が4800万円を超えるのであれば、税の専門家である税理士に相談されるといいでしょう。

相続税の減額を含め、有益なアドバイスがいただけるはずです。